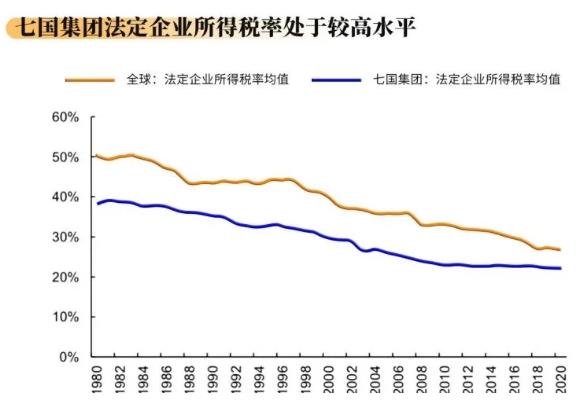

近年来,大幅降低本国企业税率,已经成为一些国家吸引大型跨国企业投资的重要“法宝”。由于各国竞相降税,全球平均企业税率已经从40年前的超40%,逐步降至20%左右,这一现象也被经济学家称为“逐底竞争”。

而美国这些竞争力更强的国家,却“苦”低税久矣。今年4月初,美国总统拜登就公开呼吁,G20集团均应统一实施21%的“全球最低企业税”,要求其他19个国家一起结束“逐底竞争”,计划借此拉开加税帷幕。

如果全球企业税被限定在一个较高的水平之上,那么竞争力更强的美国将可以增税,也不用担心外资外流。美国的呼吁得到了6个税率较高的发达国家的支持。

当地时间6月5日,包括英国、美国、法国、德国、意大利、加拿大和日本的七国集团(G7)达成历史性协议,宣布支持把全球最低企业税率设为15%,主要针对的是利润率10%以上的跨国企业。

具体来看,G7达成最低企业税收协议,会对跨国公司和全球市场造成什么影响?

纷争与妥协:美欧的税收之战

事实上,全球最低企业税并非美国首创,法国、德国等税率较高的国家才是最早开始主导企业最低税计划的。早在2016年起,欧盟就开始在内部的27个成员国中试行最低企业税率,但最终还是因多个经济体量较小的低税率国家的反对,未能成功推行。

因此,法国、德国等国家不得不跳出欧盟这一平台,转而在经济合作与发展组织(OECD,以下简称“经合组织”)框架内推动全球最低企业税的实施,目前讨论的最低税率水平为12.5%。此外,欧洲多个国家还希望通过数字税,让美国巨头缴纳更多税。

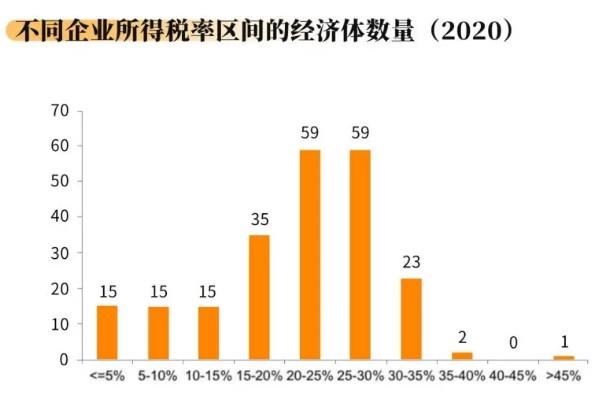

如今,美欧达成共识,G7国家将“全球最低企业税率”设为15%的历史性协议对爱尔兰(12.5%)、匈牙利(9%)等低税率国家来说无异于晴天霹雳;但对美国、法国等G7集团来说,则是一大利好消息。

要知道,G7集团税率普遍处于较高水平。七国集团各成员国的税率为:美国21%、英国19%、法国32.02%、德国29.9%、日本29.74%、意大利27.81%、加拿大26.47%,平均法定税率为27.24%。许多跨国企业可能会因为减税措施,而转移到低税率国家。

据工人日报报道,有第三方调研报告指出,过去10年里,FAAG(Facebook、亚马逊、苹果、谷歌)以及微软、奈飞六大美国巨头成功避税超1500亿美元。以微软在爱尔兰的子公司为例,该子公司2020年利润逼近3150亿美元,却因在“避税天堂”百慕大群岛注册而成功避税。

OECD预估数据显示,跨国企业通过向税率较低的国家转移收入来合理避税,这导致全球各国政府每年财长收入损失2400亿美元。因此,近年来,欧洲多国频频对美国为首的科技巨头“痛下狠手”。

据不完全统计,自2017年至去年8月10日期间,全球共有17个国家及地区对FAAG这4家美企启动了84起反垄断调查。此外,即使面对美国的报复性征税手段,法国也从未松口,坚持一定要对美国巨头征收数字税。

有市场观点认为,此次G7最低企业税协议的达成,背后可能是美国在用最低税率的让步,来换取其他G7 国家同意放弃对美企征收数字税。法国财长勒梅尔表示,在该协议下,法国有望获得5亿至10亿欧元的额外税收。

G7“企业最低税”协议对全球影响多大

美媒指出,一旦G7推动“企业最低税”计划落地,或将对全球市场产生显著影响,经合组织框架下的135个国家都将受到波及。

其一,首当其冲受影响的,就是全球利润率10%以上的跨国企业。据知名投行高盛集团的一项分析指出,包括英伟达、博通在内的很多美国巨头50%以上的收入来自国际市场,且其既有的国外有效税率及2022年公认的有效税率均低于15%。这些企业可能将需要缴纳更多税收。

更令美企担忧的是,全球设定15%的最低企业税率后,美国也有底气加税,为其1.7万亿美元基建计划提供资金。在此背景下,美国国内的企业阵营力量也开始发力,拜登同意的15%全球最低税收计划正遭到本国的强烈反对。

不过,也有部分美企支持这一项最低税协议。Facebook、谷歌、亚马逊纷纷公开表态称,愿意支持G7达成的最低企业税率协议,并希望看到,该协议能够在更广泛的G20集团和OECD框架下的135个国家的讨论下继续推进。

为什么这些美企愿意多交税呢?有分析指出,他们可能只是两害相权取其轻。如果15%的全球最低税协议最终无法通过,替代方案很可能是一系列国家税的重叠征收。换言之,企业的同一笔利润可能被不同国家重复征税,这是科技巨头们最不想看到的结果。

其二,全球最低企业税率对泽西岛、开曼群岛等0%税率地区,以及爱尔兰等低利率国家的威胁也很大。因为这些地区自然资源并不丰富,主要依靠超低税率来吸引外资。正是依靠跨国巨头的带飞,爱尔兰成为2020年唯一一个经济正增长的欧盟经济体。

而一旦爱尔兰等国家遵循15%的最低税协议,那么其低税率优势将荡然无存,最终结果可能是外资的大幅流出。据塔斯社6月10日最新报道,税率比较低的匈牙利、波兰已经公开反对这一协议。两国财政部均表示,G7不应规定他们的企业税,他们不会支持增税。

其三,对于美国、法国等税率比较高的国家而言,最低税的落地则是利好消息。法国财长勒梅尔表示,如果全球推行15%的最低税,法国每年将多产生几十亿欧元的收益。

此外,美国财长耶伦也指出,该税改计划有望在10年内带来约7000亿美元的联邦收入,同时也会让约2万亿美元的公司利润回流美国。

其四,从外汇市场上看,全球企业最低税改计划,可能对美元的主导地位有负面影响。

由于美国跨国巨头不得不在业务所在地以当地货币缴纳更多的税款,他们将减少美元现金资产的持有规模,兑换更多非美元货币,其数千亿美元海外现金资产规模也将同步缩减。

对我国企业有何影响?

据环球时报分析,此次全球税改在短时间内不会对我国造成太大的冲击,原因是:

1、我国现行的企业所得税的税率高于此次的最低15%的税率底线;

2、经合组织倡导的全球最低企业税率只适用于收入高于7.5亿欧元的大型跨国公司,而我国的绝大多数中小企业不在其列。

如果从中长期来看,可能会有一定的变数。因为一些互联网科技企业已经有了世界性影响,随着企业全球化资源配置的提升,可能会有数字税在内的约束。另外,中小企业需要关注的是,全球最低企业税率一旦确定实施,其他相关的企业税率可能会同步更新。

协定的落实恐将阻力重重

内部阻力

美国最初寻求的方案是21%,而G7(加拿大、法国、德国、意大利、日本、英国和美国)峰会上同意改为15%,分析人士认为这并非其本愿,而是这这样做只是为了增加协议达成的可能性。美国自身又允许低税管辖区的收入和高税管辖区的收入混合报税,这与15%的最低税率本身就是一种自相矛盾。

在G7内部,有关这类协议的问题仍然存在,尤其是英国,似乎不愿意采取最低税率,即使是远低于其自身的企业税税率。

外部阻力

经合组织(OECD)包容性框架制定的规则里囊括了139个国家,这种“包容性框架”中的小国接受程度仍然存疑。公司税率相对较低的较小国家,一直强烈反对全球最低税。

“G7税收协定要求那些成为国际金融中心的小国彻底更改他们的税收制度,例如英国皇家属地和海外领土 (CDOT),这缺少实质的支撑” Cook表示。

事实上,经合组织(OECD)曾在2019年发布政策,承诺在其拥有征税权的管辖区内加强征税能力,尤其是对利润征收税率极低的管辖区。

然而针对这些最低税率的呼吁并没有取得实质效果,也没有达到预期目标。

G20谈判成功需要很多妥协

在G20层面,尤其是关于中国是否愿意同意G7规定的条款的问题仍然存在。

另外,欧盟经济专员Paolo Gentiloni14日发表评论,如果G20达成协议,那么欧盟将重新调整税收立法,显然这是一个难度空前的“浩瀚”工程。

但更多人认为经济专员的说法是官方的说辞。因为Gentiloni明确表示,欧盟充分考虑每一个成员国的利益,无论大国还是小国。

英国、匈牙利、爱尔兰都对最低税率持反对态度。

包括爱尔兰在内的一些欧盟成员国对这种变化持小心的、谨慎的态度,原文用的是 “are wary of the change”(wary: feeling or showing caution about possible dangers or problems.)

塞浦路斯财政部长Constantinos Petrides表示,塞浦路斯反对拜登提出的最低公司税建议。

Gentiloni最后明确表示,G20级别的谈判若想取得成功则需要“很多妥协“。

免责声明:除原创作品外,本平台所使用的文章、图片及视频版权归原作者所有。如果有侵权行为,请与本账号联系,我们会在第一时间申明原文作者或将侵权文章删除。

悦游移民

全球身份规划专家

全球资产配置伙伴

签约一次 服务终生

悦游移民只做一件事:提供最专业、最精准的全球身份规划方案,并与全球顶级合作伙伴为您提供最佳的海外资产配置方案。顺利移民后提供终身服务。

免费咨询热线:0755-83017248。

客户二维码

客户二维码 微信公众号

微信公众号© Copyright 2019 深圳市悦游移民留学服务有限公司 粤ICP备2023073850号

请将信息填写完整

尊敬的客户您好!

为了更好的为您服务以及为您提供全面详细的项目信息请填写以下信息