取得美国身份不易,放弃美国身份也没有那么简单!

如果弃籍税的缴纳不合规,不但可能需要补缴高额的弃籍税税款,还可能面临IRS的处罚和罚款!

一、如何放弃美国身份(国籍/绿卡)?

我们说的放弃身份可能适用于两种情况:1)放弃美国国籍;2)放弃美国永久居民身份(即绿卡)。

以下是两种情况分别对应的具体办理过程。

(一)放弃国籍的办理过程

若您属于美国公民,弃籍过程主要是放弃公民身份的过程。

(1)获得其他国家国籍

根据美国移民和国籍法(Immigration and Nationality Act)Section 349(a)(1)的要求,若通过自愿宣告放弃美国国籍的,放弃之前必须获得其他国家的国籍。

(2)填写相应申请表

根据美国驻华大使馆和领事馆官方网站的要求,在美国驻华大使馆或领事馆放弃美国国籍需要填写以下表格,每个表格一式五份:

DS-4079 -《决定可能失去美国国籍的信息》;

DS-4080 - 《放弃美国国籍的宣誓书》;

DS-4081 - 《理解放弃美国国籍的重要性以及后果的声明》;

DS-4082 - 《退籍见证人证词》;

DS-4083 - 《放弃美国国籍的退籍证书》。

另外,根据美国《移民和国籍法》第349条(a)(5)的规定,放弃美国国籍需要缴纳2350美金。

(3)放弃国籍面谈

根据美国驻华大使馆和领事馆的官方网站,填写表格后需要与大使馆或领事馆进行两次会面。第一次为意向性面谈,第二次正式履行放弃美国国籍手续。

(4)后续报税工作

放弃美国国籍的公民在弃籍后依然需要妥善完成最后的个人所得税申报以及可能的弃籍税申报,此部分工作在后文中将会为您详细展开。

(5)办理时间

根据美国驻华大使馆和领事馆的官方网站,在完成上述申请工作后,放弃国籍的申请通常还需要等候至少六至八周的时间才能得到华盛顿的批准。在此期间,大使馆或者领事馆会保管您的美国护照。

2.放弃绿卡的办理过程

若您属于美国绿卡持有者,弃籍过程主要是放弃美国绿卡的过程。

(1)提交I-407表格

放弃美国绿卡需要向美国移民局完成I-407表格的提交。如您身在美国,可直接向美国移民局递交I-407表格申请放弃绿卡,并在移民局准许后交回绿卡;如果您人在中国,那么需要填写一份I-407表格,邮寄到美国移民局东部表格办公室。

(2)办理时间

根据美国移民局的信息,自收到申请者I-407的申请至完成可能需要60天,但并不保证60天内一定办理完成。

二、怎么判断自己需不需要缴纳弃籍税?

如果您属于美国公民或在过去15年中累积有8年持有绿卡的美国永久居民(即long-term resident);且符合以下三个条件之一,则放弃身份时需要缴纳弃籍税:

1. 净资产超过200万美元(包括其在某些信托中可以享受的权益);

2. 放弃国籍之日前的5年内,年平均净所得税(the average annual net income)超过了经通货膨胀调整后的指定数额(2021年为US$172,000);

3. 无法通过8854表格证明自己在过去5年已经根据法律要求申报了所有应纳税额。

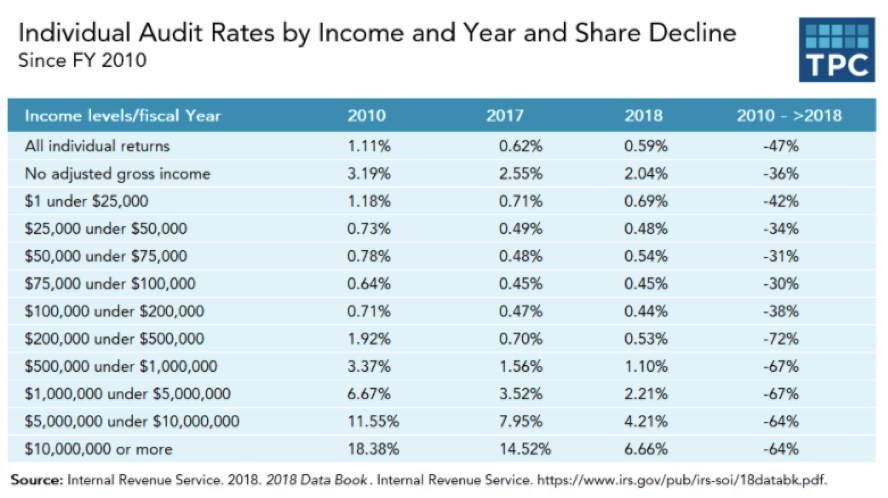

如果您属于超高净值人士,拥有大额资产,显然将引起IRS的更多关注,被核查合规性的可能性将随着资产数量级线性增长。以下是美国税收政策中心根据IRS 2018数据报告(IRS 2018 Data Book)整理出的不同收入的个人被抽查的概率。根据该报告,在2017年,资产在1000万美元以上的个人被审计的概率高达14.52%,尽管2018年整体的审计概率都有所下降,但也高达6.66%!

图1-来源:美国税收政策中心

三、弃籍税是怎么计算的?

1. 视为出售规则Deemed-Sale Provision

视为出售规则是弃籍税计算时采取的主要规则,即缴纳相当于如果将该个人所有的财产在弃籍日前一日以市场价格出售需缴纳的资本利得税。例如小明在美国时购入了一个房产为100万美元,在弃籍前一日,该房产市场价值(Fair Market Value)150万美元,那么视为小明在弃籍日前一日将房产出售了,产生了50万美元的资本利得,并视小明持有房产的时间长短,按照不同税率进行征税。一但弃籍税被征收,该财产的税基(basis)会被相应调整,以避免在将来真的出售这个资产,需要实际缴纳资本利得税时,又需就该部分资本利得纳税,那就产生双重征税了。

2. 免税额

在2021纳税年度,头74.4万美元部分的资本利得免税,这个数字系按照60万美元的基准,按照每年的物价水平调整,因此各年不同。

弃籍免税额须按每份资产的净收益比例分配到每个资产上,若“视为出售”的净收益总额低于弃籍免税额,那么,弃籍者无须缴纳弃籍税,但需申报使用免税额。

3. 具体计算方式

按照美国资本利得税的计算方式计算。具体而言,需要区分该资产是短期持有的还是长期持有的。对持有1年以内的资产而言,属于短期持有,按照个人所得税的税率累进征税;对持有1年以上的资产来说,属于长期持有,按照资本利得税的税率累进征税。

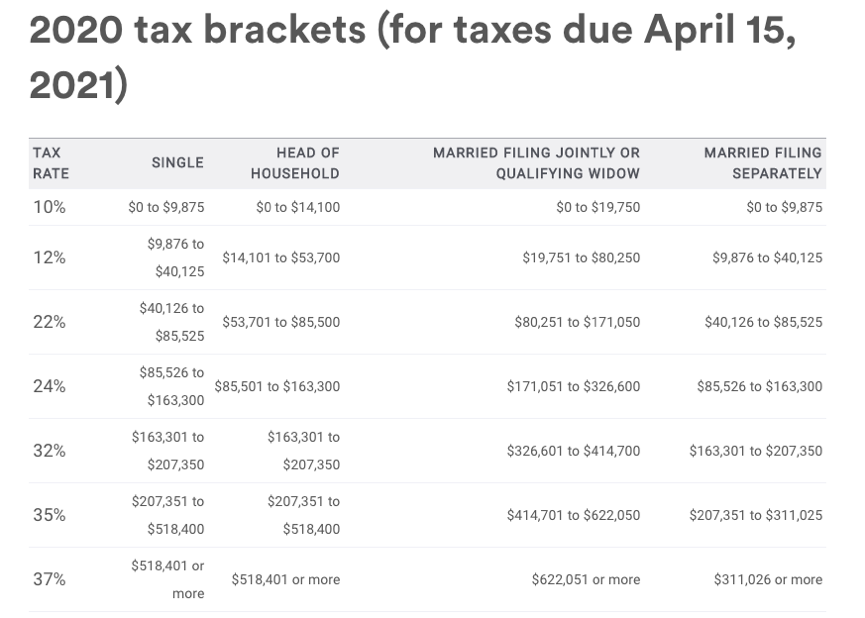

现行联邦个人所得税税率如下:

图2-来源:IRS

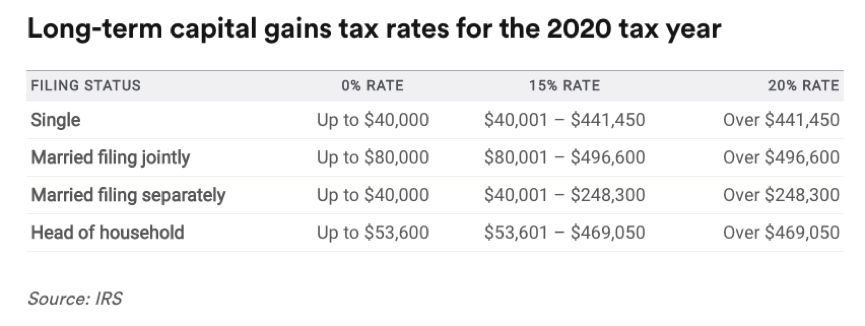

现行联邦长期资本利得税税率如下:

图3-来源:IRS

4.特定类型的特殊资产

美国税法在弃籍税下特别规定了几类特殊的资产类型,不适用弃籍税的一般计算规则。根据美国税法,以下四类资产不适用上述免税额和“视为出售”规则:

1)符合条件的推迟补偿资产(Eligible deferred compensation items);

2)不符合条件的推迟补偿资产(Ineligible deferred compensation items);

3)在非委托人信托中的利益(Interests in non-grantor trusts);

4)特定税种推迟账户(Specified tax deferred accounts)。

四、哪一日是弃籍日?

对美国公民弃籍者而言,以下四种情况中首先发生的那一日为弃籍日:

(1)在使领馆官员面前宣布放弃美国国籍并且美国国务院随之就此发布了确认证书;

(2)向美国国务院提交了自愿放弃国籍的声明并且国务院就此发布了确认证书;

(3)美国国务院主动向该个人发布了国籍失去证书;

(4)美国法院取消归化公民的相关证书时。

对美国绿卡弃籍者而言,以下四种情况中首先发生的那一日为弃籍日:

(1)通过I-407表格自愿放弃美国绿卡;

(2)最终行政命令要求其放弃美国永久居民身份;

(3)最终行政命令要求其离开美国;

(4)美国和某国家有税收协议,该居民在该税收协议中被视为该国的税收居民,并且已经通过8833表格和8854表格通知了IRS。

五、如果要交弃籍税,该怎么申报?

放弃美国身份不但需要进行放弃身份的申请,还需要完成后续的税务申报!不论您是否属于弃籍税的征收对象,您都需要提交1040表格和8854表格。但是,如您还属于弃籍税的征税对象,需要在填写1040表格和8854表格时进行额外的弃籍税的计算和申报!

(1)收入申报 - Form 1040-Individual Income Tax Return(个人所得税申报表)

1040表格同时用于申报失去美国税籍前的个人所得税和弃籍税(因为弃籍税以一种拟制的资本利得税的形式体现)。如您不属于需要缴纳弃籍税的个人,应当正常就您在美国的当年所得完成个人所得税申报。如您属于需要缴纳弃籍税的个人,还需要额外在1040表格中按照视为出售规则计算相应的弃籍税部分。

由于个人所得税申报通常有固定的时间,因此弃籍税的申报通常也需要等到相应的时间段。例如小明在2020年6月放弃了自己的美国身份,仍然需要等到进行2020年的个人所得税申报时(2021年4月前)才能进行弃籍税申报,尽管小明在2020年6月已经放弃了自己的美国身份。

(2)信息申报- Form 8854-Initial and Annual Expatriation Statement(初次和年度弃籍申报表)

8854表格的Section B 部分用于提交“拟制”出售的资产的具体信息,Section D部分用于申请弃籍税延迟申报。因此,如您需要缴纳弃籍税,应当注意在8854表格中完成相应部分的填写。初次申报的8854表格需要和1040表格共同提交。如果1040表格的提交不在弃籍当年的可以单独提交。如果符合以下条件之一的,则必须继续逐年提交8854表格:1) 申请了弃籍税延迟申报;2)有资产属于符合条件的推迟补偿资产(an item of eligible deferred compensation);3)在非委托人信托中享有权益。

六、弃籍税可以延迟申报吗?错误申报了怎么办?

根据IRC Section 877A(b)的规定,如果不想一次性缴清一大笔的“弃籍税”,弃籍者可以在8854表格的D部分选择“延迟缴税”。由于“弃籍税”的延期是以每个资产为单位("asset by asset basis),因此,税款最晚只能延期到每个资产“真实出售”的报税年度。需要特别注意的是,该选择是不可撤销的,并且在延迟期间会按日产生利息(accrued interest),直到弃籍税缴纳完成为止,因此申请弃籍税延迟申报可能会非常昂贵。

如果未按时申报或申报错误的,不但需要补缴税款,还会在当年处以1万美元罚款,但可以证明有合理事由或非有意疏忽的除外。这里的未正确申报,不仅指未正确申报1040税表或8854税表并缴税,还包括未正确申报国际信息报表,如5471表、3520表、FBAR、8938表、926表等。

七、弃籍后,财产未来再给美国子女怎么办?

1、若您属于弃籍税征税对象

根据26.U.S. Code §2801,一旦申请者成功放弃身份,将来如果想赠与(不论直接还是间接)或遗赠给美国受益人,比如自己的美籍子女或配偶,此赠与或遗赠需按现行遗产税中的最高税率(40%)缴税,因此,将造成高昂的遗产税后果。

2、若您不属于弃籍税征税对象

不论您是否属于弃籍税征税对象,在放弃身份之后,您都将在美国税法上被视为非居民外国人(Non-Resident Alien),并失去作为美国身份持有者享有的税务优惠。例如,失去1170万美元(2021年数据)的“终身免税额“,取而代之的是非居民外国人在向美国居民进行赠与时享受的6万美元免税额。这之间的差异显而易见!因此,不论您是否需要缴纳弃籍税,在放弃身份之前谨慎地进行财产管理和税务规划都是必要的。

八、如何进行弃籍税规划?

1. 利用免税额

计划弃籍者可以充分利用美国公民、绿卡持有者礼物赠与的“年度免税额”和“终生免税额”,将部分资产赠与亲友,在规避弃籍税的同时,也无须缴纳赠与税。

2. 配偶间赠与

若配偶为美国公民,那么将资产赠与配偶是不需要缴纳赠与税的;若配偶不是美国公民,则需提前几年开始税务筹划,因为非美国公民配偶间的免税赠与额仅15.5万美元。

3. 转让资产给特定的未成年子女

特定的未成年弃籍者,如果在18.5岁前弃籍,无须缴纳弃籍税。因此,弃籍者可以将部分资产转让给未成年子女,并规划其在18.5岁前弃籍。

4. 转让资产到非委托人信托(Non-grantor Trust)

放弃身份前,该个人可以先成立一个非委托人信托,将亲友或关联人设为信托受益人,并将资产转移到信托内。在资产转移到信托的过程中,就可以使用掉委托人的免税额度。需要注意的是,该个人不能同时作为信托的受益人或受托人,弃籍者需尽量避免在设立信托后再和信托产生关联。

设立信托的意义有三方面:

第一,可以在弃籍前及时利用该个人享有的税收减免额度,在设立好信托后亦不影响后续的弃籍目的;

第二,信托本身作为财富管理工具,能对家族财富传承起到非常好一定的规划作用,尤其对于需要立刻使用免税额度但是又不希望立刻将财产赠与出去的人,信托显得尤为实用;

第三,对于一些增值较快的资产,信托本身也是非常有效的税务筹划工具,可以起到“freeze“资产价值的目的。这里要求设立非委托人信托而不是委托人信托且该个人不可以担任受益人或受托人的原因,就是为了避免IRS认为该个人对该信托仍保留强大控制,导致在税收上仍然将该信托视为该个人的资产进行征税。

5. 向慈善组织捐赠获取免税额

根据美国税法规定,若个人进行了慈善捐赠(Charitable Donation),在计算该个人的个人所得税时可以获得一定的免税额(Itemized deduction)。但是申请者需要注意,该受赠组织应当具有免税资质(Tax Exempt), 同时申请者应当正确地在1040表格中申报该等减免。

6. 弃籍前出售自住房

根据美国税法IRC Section 121(d)(10)条规定:如果报税人要出售主要住所,且在近5年内在该房屋内至少居住2年,那么就卖房所得利润(Capital Gain),单身报税人可以享受25万美元的免税额,夫妻合报则可以享受50万美元免税额。

因此,计划放弃身份者可以充分利用该利好,在弃籍前出售自住房,不仅可以降低弃籍时的全球净资产,出售所得利润还可以享受单身报税25万/夫妻合报50万美元的免税额。

悦游移民

全球身份规划专家

全球资产配置伙伴

签约一次 服务终生

悦游移民只做一件事:提供最专业、最精准的全球身份规划方案,并与全球顶级合作伙伴为您提供最佳的海外资产配置方案。顺利移民后提供终身服务。

免费咨询热线:0755-83017248

客户二维码

客户二维码 微信公众号

微信公众号© Copyright 2019 深圳市悦游移民留学服务有限公司 粤ICP备2023073850号

请将信息填写完整

尊敬的客户您好!

为了更好的为您服务以及为您提供全面详细的项目信息请填写以下信息